23 junho 2025

Gilberto Ribeiro Contabilidade & Consultoria

Governo quer aumentar impostos sobre investimento. Veja como proteger seu patrimônio

Estamos vivendo um momento que pode ser descrito, sem exageros, como inédito na história recente do mercado brasileiro. Em questão de semanas, vimos o governo anunciar mudanças profundas e repentinas na tributação sobre investimentos — e não foram poucas.

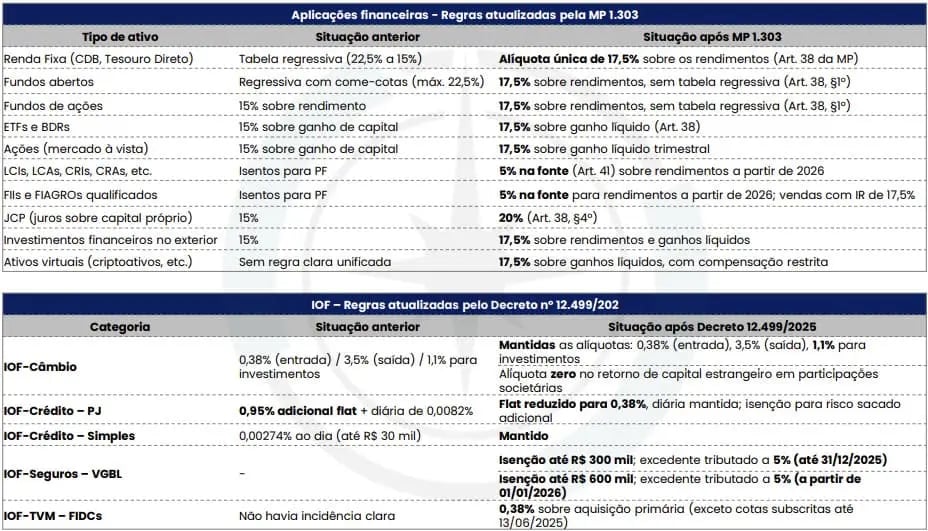

As principais mudanças que afetam os investimentos são: IOF sobre aportes em VGBL, proposta de fim da isenção para LCI e LCA, majoração de IOF cambial, majoração das alíquotas de investimentos em geral para 17,5%, entre outros.

E o pior: tudo isso em meio a um ambiente de comunicação truncada e decisões tomadas de forma improvisada. O modus operandi parece ter se invertido — primeiro se anuncia (às vezes aos berros), depois se revisa, se volta atrás, se remenda.

Enquanto isso, o investidor observa tudo perplexo, sem saber se deve tomar uma decisão hoje ou esperar o próximo parágrafo do Diário Oficial.

O cenário é tão volátil que análises feitas há duas semanas já se tornaram obsoletas. E quem paga essa conta é sempre o mesmo: o investidor brasileiro, exposto a uma imprevisibilidade que mina a confiança, trava investimentos e obriga planejamentos a serem refeitos do zero.

As incertezas internas já preocupam quem investe aqui. Mas agora também incomodam — e muito — quem observa o Brasil de fora. O país que quer atrair capital se mostra cada vez mais disposto a mudar as regras do jogo no meio da partida.

O que muda com pacote para substituir aumento do IOF

Com a proposta de aumento do IOF, a perda da isenção de LCI/LCA e demais isentos, a unificação do IR sobre operações financeiras em 17,5% e a cobrança sobre produtos como VGBL, a mensagem do governo tem sido clara: o investidor brasileiro é um alvo fácil. E, pior, um alvo desprotegido.

A insegurança jurídica e tributária do Brasil se consolidou como um risco real de mercado. Em um cenário onde medidas relevantes são tomadas por decreto ou medida provisória — muitas vezes sem diálogo prévio com o setor privado ou aprovação do Congresso —, o investidor acorda com regras novas e perde previsibilidade.

É impossível tomar decisões de longo prazo nesse ambiente sem se proteger de maneira estruturada.

Novos impostos e como investidor pode proteger seus investimentos

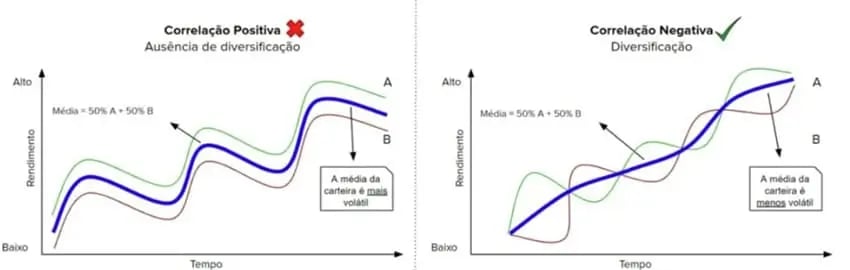

A diversificação é uma estratégia que busca proteger o investidor distribuindo os investidos. Na Nord Wealth, defendemos que a diversificação patrimonial deve ir além das classes de ativos. A diversificação precisa ser geográfica, institucional e tributária. Para nós, diversificar é suavizar a jornada, não apenas buscar retorno.

O gráfico de correlação que usamos com nossos clientes mostra isso de forma simples: ativos com baixa correlação entre si reduzem a volatilidade da carteira e aumentam a consistência dos resultados ao longo do tempo.

É assim que carteiras verdadeiramente resilientes são formadas — e é por isso que olhar apenas para o Brasil, com sua alta correlação entre ativos domésticos (e riscos sistêmicos concentrados), é uma armadilha.

Além disso, o Brasil representa apenas 1% do mercado global de capitais, embora seja o 7º país em população. Nosso PIB também não passa de 2% do total mundial. Isso mostra o quanto a mentalidade do investidor local está presa a um mercado pequeno, frágil e excessivamente suscetível às vontades de Brasília.

Internacionalizar é uma forma de equilibrar a balança — expondo parte do seu patrimônio a moedas fortes, marcos regulatórios estáveis, economias maiores e melhores oportunidades setoriais.

Mas não se trata apenas de comprar ativos lá fora. Envolve conhecer as estruturas certas: contas, veículos, trusts, seguros e fundos que façam sentido para o seu momento de vida e seu planejamento sucessório e tributário.

Fonte: Nord Investimentos